こんばんは。

投資マニアさわです!

今回は、実際にあった相談を基に悪徳不動産投資業者の実態を暴露して行きます!!

この手の実例は正直なところ、挙げても切りが無い程なので何作目で完結するかは現段階では未知数ですが、リアルな提案内容、交渉文言、LINEのやり取りなどをこちらへアップして行く予定です。

これから不動産投資を検討される方、既に提案を受けている方の参考になると幸いです。

本質からズレた税金対策の提案について

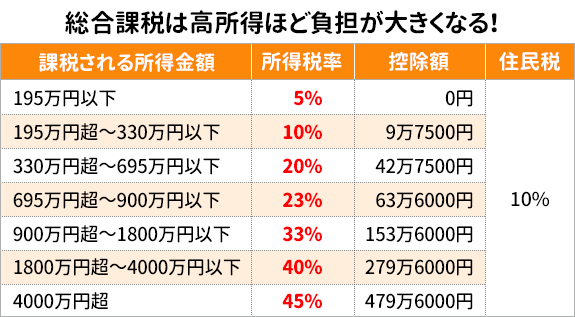

不動産投資を活用して「税金対策」と不動産業者が提案してくる事がよくあると思います。この「税金対策」ですが、とても複雑で理解が難しい内容な為、最も注意が必要です。

極端な話、営業担当者自身が税金の事を良く分かっていないケースも多々あります。

そんな中でご年収500万円前後のサラリーマンが、同様の名目で不動産投資の提案を受けていました。

累進課税で言うとそこまで税率が高く無い為、投資戦略の優先順位としては、資産性と売却益を重視すべきと私は考えますが、税金対策から提案がスタートしている時点で違和感を感じてしまいます。

税金対策になる理由と悪徳業者の見極め方

税金対策とは、簡単に説明すると毎年の給与所得からその年に生じた不動産投資の赤字を相殺「損益通算」する事によって、給与所得を圧縮出来るメリットを指します。

不動産運用費用として計上する科目でキーポイントとなるのが「減価償却費用」です。この費用の計上方法についての説明の仕方で悪徳業者、または悪徳担当者を見極める事が出来ます。

※下記に正式な税金効果のイメージ図を添付します。

不正の計上方法を前提に提案してくる業者

「弊社は税金対策が得意で強みですよ!」とドヤ顔をして近づいて来る不動産業者は要注意です!

そもそも、税金対策は全て数字の話の為、”得意不得意”で説明出来る内容ではありません。

まず不動産は、不動産価格が3,000万円であっても、その内訳として”土地代と建物代”が分かれます。

”減価償却”の対象となるのは、”建物代のみ”となります。

※土地は消費される考え方が無い為。

中古物件なのに「躯体は7割、設備は3割!」

中古物件にも関わらず「躯体は7割、設備は3割で計上すると良いですよ!」と説明を受けた方も過去に居るのでは無いでしょうか?

これは完全なる不正です。

そもそも中古物件は、前オーナーの償却額が不明確な為、”躯体100%”で計上する事が大前提となります。

そこを適当に7:3で分ける様に示唆する行為は大変なリスクです。

結局税務署から追徴課税が発生した場合には、現在のオーナーの責任となるのです。

新築に於いては、根拠資料が整っているケースが殆どですので、躯体と設備の割合も明記されています。

その場合は従って計上をしていく必要があります。

新築の躯体と設備の割合が7:3という比率が多い為、

それを中古物件の計上数値へ流用している悪徳な業者が多いのです。

そして、この中古物件7:3比率の提案には悪徳な数字のマジックがあります。

悪徳業者の減価償却数字マジック

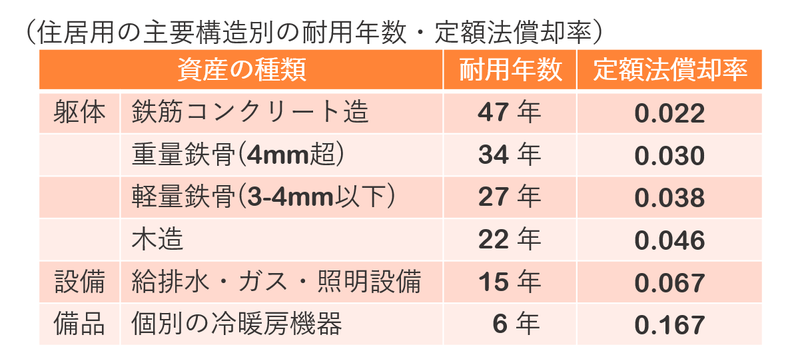

減価償却費用は、一般的に建物代を定額法にて毎年一定の額を費用計上します。

また、新築と中古では計算方法が異なるのが特徴です。

悪徳業者が数字マジックを使ってあたかも税金効果の高い物件だと細工する手法を暴いて行きたいと思います!※これ本当に良くあります・・・。

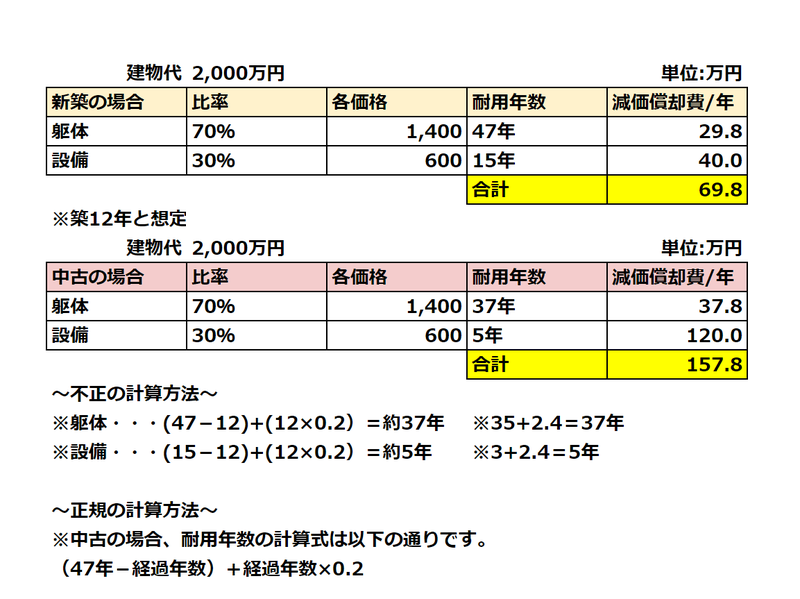

~前提~

物件価格:3,000万円

建物価格:2,000万円(躯体70%、設備30%)

土地価格:1,000万円

下記の図をご覧ください。

不正の計算方法(躯体と設備を分けて適当な比率で計算する)で算出すると、年間で費用計上出来る金額が、

新築だと69.8万円、中古だとなんと157.8万円!!

この場合ですと、当然不正にて償却期間が短い中古の方が毎年の減価償却費用が高くなりますので、新築と比べると税的には有利となります。

これを得意、強みなどと何食わぬ顔をして説明してくる悪徳業者には寒気がします。

耐用年数補足

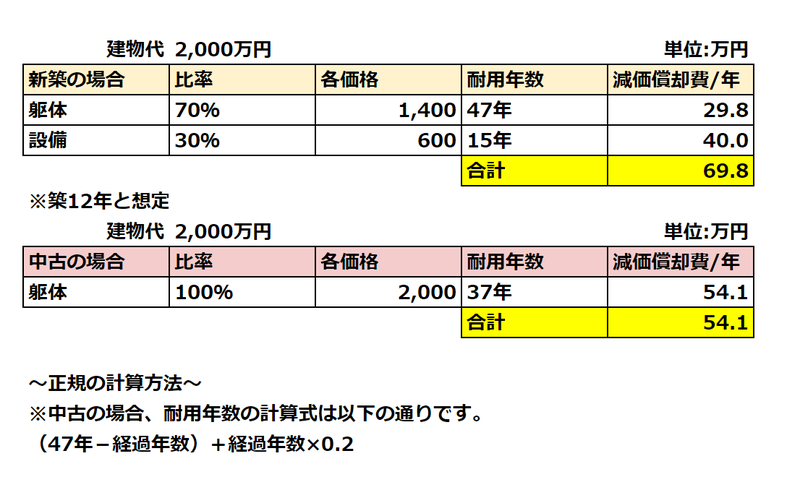

これを真っ当な条件(中古は躯体100%)計算式に直します。

新築は変わらず年間69.8万円、中古は54.1万円です。

中古の方が減価償却費用の計上額が低くなります。

そうなると、新築の方が当然税的効果は高くなります。

しかも先の不正計算方法においては、6年目から設備分の減価償却費用が計上出来なくなりますので、6年目からは、年間120万円の費用が無くなり、税率の高い人ほど納税となる可能性が高くなるのです・・・。

これは揉めます・・。かなり揉めます。

実際に私も相談受けたケースがありますが・・・。

下記は実際にサラリーマン投資家に悪徳業者が提案した将来のシミュレーションです。

私は区分不動産投資については、どれだけ所有しても15年が限界と考えています。

ですので、15年分のシミュレーションは欲しいところです。

上記表をご覧ください・・・。

3年のみです!

稀に見るシミュレーションで絶句しました・・・。

これどういう事かと言うと、

先に説明している中古なのに躯体と設備を分けて計上しているので、4年目から納税になるんでしょうね・・。

なので都合の良い3年分のシミュレーションを提示して、あたかも税金効果がありますよ!と表現しているのです・・・。

しかも税務署に根拠資料が無い状態で申告している事が発覚すると、

追徴課税となり、リスクはオーナーが背負う事となります。

この様に中古物件の減価償却費用を7:3で適当に分けて計上なんて、とても無責任な提案方法だと言えますよね。

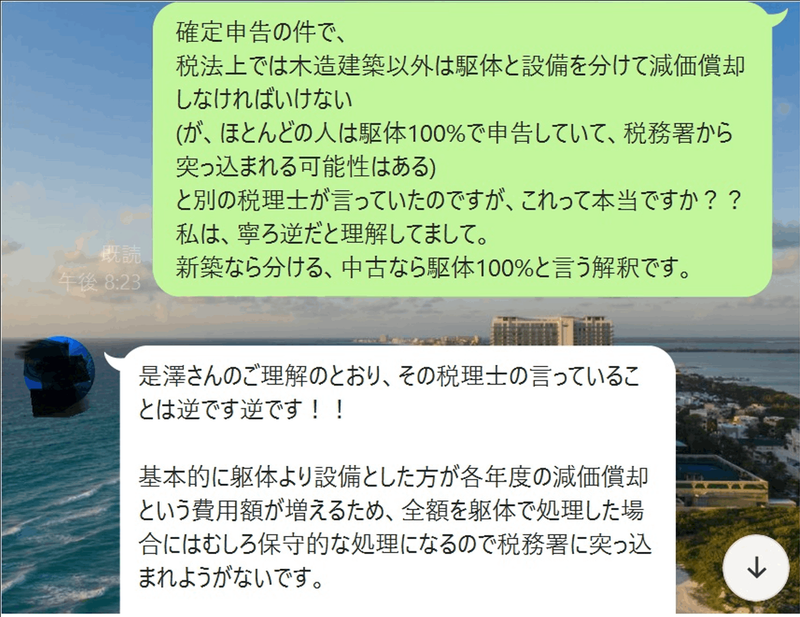

税理士のコメント

税務リテラシーが低いクライアントに対して、業界のプロと自称し不正の計上方法を推奨してくる悪徳業者がとても多いのが実態です。

これ以外にもまだまだ税務効果についてのリスクは沢山あり、見極め方もあります。

まとめ

節税効果を謳う不動産会社は近年急増しています。

特に最近は不動産価格がうなぎのぼりになっているため、不動産会社としてもちゃんと購入ができる高年収の顧客を捕まえたいという意図があります。

そうなると税金が高くなってくる年収800万円以上にターゲットを絞り、できるだけたくさん不動産を売りたいという考えがあります。

そもそもですが、不動産は節税目的で始めるものではありません。不動産は資産形成が主目的であり、節税はあくまでおまけ。

不動産を買えば節税になるかもしれませんが、資産性の低い物件を買ってしまうと節税額以上に資産を毀損します。

不動産で一番重要なことは、売却益です。将来的に値上がりを狙ってバイアウトで利確できる物件を選びましょう。

それでは、今回はこの辺で!