投資マニアさわの自己紹介

皆さんはじめまして。

当ブログ管理人の投資マニアさわです。

この度は数ある投資ブログの中から、当ブログにお越し頂きありがとうございます。

このブログは、投資歴16年以上のサラリーマン投資家である「さわ(澤)」が執筆しています。

本記事では、投資マニアさわの経歴や今までの取り組みを中心にまとめています。トライ&エラーを繰り返し、現在は安定した資産運用をしています。

投資マニアさわの経歴

▶︎現役サラリーマン

▶︎既婚 1児の父

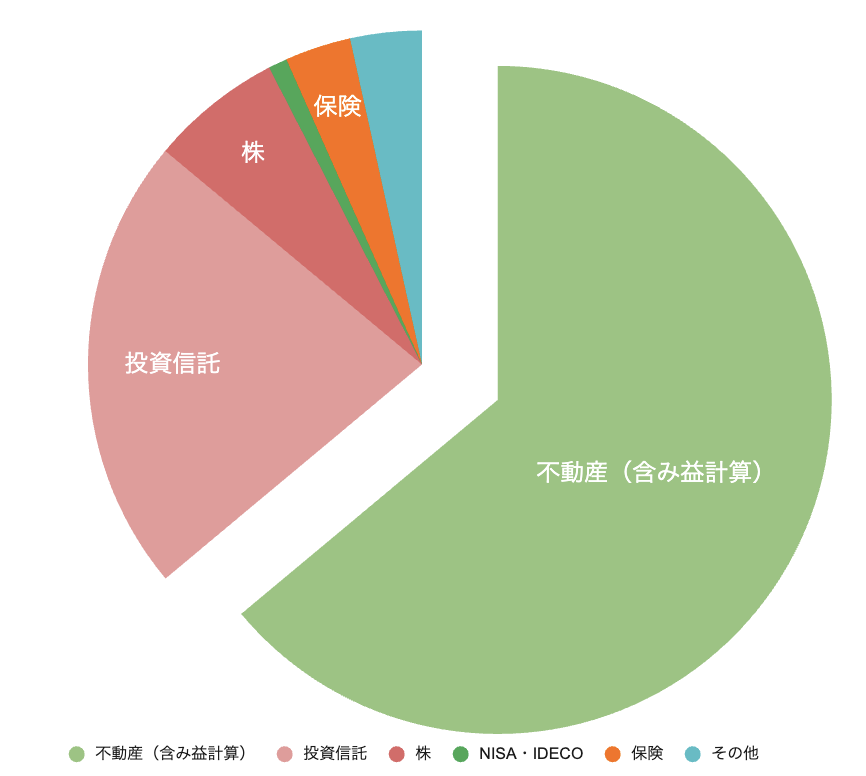

▶︎投資運用総額約6億円(ローン含む) ※2024.12月時点

▶︎家賃収入で年間約800万円前後を得ている

▶︎運用手法はほったらかし(精神的な負担は嫌)

▶︎2級ファイナンシャル・プランニング技能士

▶︎日本証券アナリスト協会認定PBコーディネーター

▶︎個人情報保護士(マイナンバー対応)

▶︎相続診断士

▶︎シニアライフコンサルタント

▶︎損保全般資格(普通、損害、火災、自動車)

▶︎宅建士

仕事は外資系ITコンサルの営業(アカウント・エグゼクティブ)をしています。

成績達成すれば何でも許される会社ですので自由にやっています。

九州出身で1社目の大手保険会社勤務のときに投資と出会いました。マニア気質も相まってか投資沼にはまり抜け出すことはなくますますはまっています。

投資マニアとは言っていますが、正確には「ほったらかし投資マニア」に分類されます。

過去には自身でトレードするFXやデイトレードのような株式投資も行いましたが、感情に支配され、散々な結果になったため、ほったらかしでお金が増えていく投資にシフトしています。

特に値上げや値下げに一喜一憂することがないマンション投資が好みです。

投資スタイルは安定した基盤となる守りの投資(不動産投資)を盤石にしてから攻めの株式投資(中長期狙い)などを行っています。

守りがあるからこそ、守られる範囲内で攻めの投資を行えます。

範囲を決めずに攻めの投資を行うと精神衛生上よくありません(特に私のようなチキンハートですと毎日ドキドキして仕事が手につかなくなってしまいます。。。涙)。

2010年から始めた不動産投資も現在では年間800万円ほどのキャッシュフローとなりました。

ありがたい限りです。この範囲(節税効果を加味すると1000万円ほど)であれば全力で攻めの投資ができます!

さわの投資経歴(プライベートも含む)

| 年 | 経歴や投資歴 |

| 1983年 | 宮崎県生まれ |

| 2002年 | 九州エリアの国公立大に入学(法学部) |

| 2006年 | 弁護士を目指し都内の国公立系法科大学院に入学 家業の不渡りにより家計的に厳しくなり自主退学 |

| 2007年 | 大手保険会社に入社 投資信託開始 |

| 2009年 | 経営企画業務に異動(不動産の担当となる)リーマンショックが起きる |

| 2010年 | 不動産投資スタート 区分マンション①②③購入 |

| 2011年 | 区分マンション④購入 |

| 2012年 | 区分マンション⑤⑥⑦購入 |

| 2013年 | 外資系企業へ転職 |

| 2014年 | 株式投資失敗 区分マンション⑧⑨⑩購入 一棟不動産①購入(資産管理法人) |

| 2016年 | 区分マンション⑪⑫購入 |

| 2017年 | 区分マンション⑬⑭⑮購入 |

| 2018年 | 転職 現金物件①購入 |

| 2019年 | 結婚 区分マンション⑯購入 |

| 2020年 | 現職に転職 現金物件②③購入 区分マンション①②③売却(売却益約2600万円) 一棟不動産①売却(売却益1300万円) |

| 2021年 | 長男誕生 一棟不動産②購入(資産管理法人) 太陽光発電投資①②(法人他) |

| 2022年 | 区分マンション⑩売却(売却益約450万円) |

| 2023年 | 区分マンション⑫売却(売却益約1310万円) |

| 2024年 | 現金物件④購入 |

実家が不安定な自営業ということもあり、昔から堅い仕事に興味がありました。

うちの家庭は、地元の周りの友人に比べると裕福ではありませんでした。

スーパーファミコンを持っている友人が羨ましく思っていた小学生時代でした。

ファミコンは何とかお古を従兄弟からもらうことはできましたが、その時の流行はスーファミでしたね。

友人たちがマリオカートの話題で盛り上がっている頃に、「スーパマリオブラザーズ」や「アイスクライマー」をしていました。

ミニ四駆は友人の不要なパーツを組み合わせて遊んでいました。今で言うSDGs活動ですね。。。笑。

そのため日頃からお金への興味は人一倍あったような気がしています。

母が言うには、お年玉やお小遣いは使わずにすべて貯金していたとのことです。確かに、大学に入る頃にはお小遣いの貯金額は100万円は越えていました。

将来は公務員を目指して法学部を選択しました。地元では公務員の地位が非常に高かったことも影響しています。

民間とは違って安定と高収入は地元の人の憧れの的でした。

が、大学の授業に講師として登壇した大学のOB弁護士(30代)から弁護士で年収が1200万円あるという話を聞き、これは!!と思い弁護士を目指しました。

司法試験の合格率が高い法科大学院である都内の学校に進学するも、実家の事情により学費や生活費の先行きが不透明になり断念。

父や母とも相談した結果、就職しました。

その後は仕事では上の給与を目指して邁進してきました。

同時に投資でもより結果を出そうと取り組んできました。

結果、仕事でも投資でも、残るべきものが残った印象です。

仕事:結果を出せば自由な会社

投資:ほったらかしで増えるもの

今現在の主な投資先

2007年から投資を始めて、30種類以上は投資をしてきました。

今現在、優良のため残った投資先を紹介します。

不動産投資

不動産投資は基盤となる投資です。

盤石な守りの要である不動な投資があるからこそ、攻めの金融系の投資や事業投資に出資ができます。

どうしたら不動産投資で成功するかは血尿がでるまで考え抜きました。

結果、、、

・物件力

・出口戦略

この2点を抑えればほぼ成功します。私の実績がまさにこの通りでうまくいっています。

ワンルームマンション

区分マンション①(中古)

▶︎駅:駒沢大学

▶︎徒歩:10分

▶︎購入年:2010年

▶︎平米数:22平米

▶︎金額:1910万円

▶︎家賃:94,000円

⇒2020年売却 売却価格2200万円 売却益780万円

▶︎駅:門前仲町

▶︎徒歩:8分

▶︎購入年:2010年

▶︎平米数:24平米

▶︎金額:2010万円

▶︎家賃:93,000円⇒2020年売却 売却価格2420万円 売却益930万円

▶︎駅:森下

▶︎徒歩:7分

▶︎購入年:2010年

▶︎平米数:26平米

▶︎金額:2140万円

▶︎家賃:95,000円⇒2020年売却 売却価格2480万円 売却益890万円

▶︎駅:大森海岸

▶︎徒歩:7分

▶︎購入年:2011年

▶︎平米数:22平米

▶︎金額:1990万円

▶︎家賃:90,000円

▶︎駅:八丁堀

▶︎徒歩:5分

▶︎購入年:2012年

▶︎平米数:25平米

▶︎金額:1870万円

▶︎家賃:90,000円

▶︎駅:渋谷

▶︎徒歩:5分

▶︎購入年:2012年

▶︎平米数:20平米

▶︎金額:2460万円

▶︎家賃:107,500円

▶︎駅:高輪ゲートウェイ

▶︎徒歩:6分

▶︎購入年:2012年

▶︎平米数:21平米

▶︎金額:2030万円

▶︎家賃:92,000円

▶︎駅:五反田

▶︎徒歩:6分

▶︎購入年:2014年

▶︎平米数:22平米

▶︎金額:2190万円

▶︎家賃:96,400円

▶︎駅:川崎

▶︎徒歩:8分

▶︎購入年:2014年

▶︎平米数:20平米

▶︎金額:2040万円

▶︎家賃:86,500円

▶︎駅:栄町

▶︎徒歩:7分

▶︎購入年:2014年

▶︎平米数:24平米

▶︎金額:1460万円

▶︎家賃:69,000円⇒2022年売却 売却価格1650万円 売却益450万円

▶︎駅:長堀橋

▶︎徒歩:4分

▶︎購入年:2016年

▶︎平米数:25平米

▶︎金額:1590万円

▶︎家賃:72,000円

▶︎駅:恵比寿

▶︎徒歩:8分

▶︎購入年:2016年

▶︎平米数:26平米

▶︎金額:2500万円

▶︎家賃:107,000円⇒2023年売却 売却価格2900万円 売却益1310万円

▶︎駅:伊勢佐木長者町

▶︎徒歩:3分

▶︎購入年:2017年

▶︎平米数:20平米

▶︎金額:2210万円

▶︎家賃:80,500円

▶︎駅:立川

▶︎徒歩:5分

▶︎購入年:2017年

▶︎平米数:20平米

▶︎金額:2050万円

▶︎家賃:77,500円

▶︎駅:笹塚

▶︎徒歩:4分

▶︎購入年:2017年

▶︎平米数:21平米

▶︎金額:2150万円

▶︎家賃:89,000円

▶︎駅:名古屋

▶︎徒歩:8分

▶︎購入年:2019年

▶︎平米数:33平米

▶︎金額:2000万円

▶︎家賃:97,000円

▶︎駅:桜木町

▶︎徒歩:4分

▶︎購入年:2021年

▶︎平米数:21平米

▶︎金額:2700万円

▶︎家賃:85,500円

▶︎駅:馬車道

▶︎徒歩:3分

▶︎購入年:2021年

▶︎平米数:20平米

▶︎金額:2690万円

▶︎家賃:85,000円

▶︎駅:練馬

▶︎徒歩:4分

▶︎購入年:2021年

▶︎平米数:26平米

▶︎金額:2240万円

▶︎家賃:85,000円

購入はサラリーマンの属性を使ってフルローンをメインにしています。

もちろん、物件や金融機関によっては頭金を入れる場合もありますが、信用枠はフルに活用しています。

14戸保有のワンルームマンションの内、5戸はローン完済しています。

主に不動産の売却益や節税効果によって完済しました。

ワンルームマンションは数年で確実に売却益を狙えるものを仕込みます。

5年程度保有で売却益が1000万円を超えることもあります。保有期間中にトラブルに見舞われたこともないのでほったらかし投資としては最強です。

過去5戸の売却益は4360万円ほどでした。平均すると1戸あたり872万円です。

一棟不動産

▶︎駅:綾瀬

▶︎徒歩:8分

▶︎購入年:2014年

▶︎総戸数:8

▶︎金額:4900万円

▶︎年間家賃収入:384万円(満室想定)⇒2020年売却 売却価格6200万円 売却益1300万円

▶︎駅:上尾

▶︎徒歩:11分

▶︎購入年:2021年

▶︎総戸数:9

▶︎金額:8300万円

▶︎年間家賃収入:637万円(満室想定)

一棟①は節税目的とキャッシュフロー目的から、当時流行していたスルガ銀行でオーバーローンを組みました。購入会社からは良いことばかり言われていまいしたが、空室も多く困った物件となりました。ウッドショックやインフレから1300万円の売却益が出ましたが、保有期間の経費・ローン金利(フリーローンが痛かった。。。涙)の支払いなどと相殺すると、1300万円は±0円でした。。。苦笑。

しかも、修繕や不良住人の退去問題など精神的に堪えました。数字的には赤にはなりませんでしたが、高い勉強代となりました。

現在保有物件は頭金を多く入れての新築アパートです。特殊な構造にしているので入居率は高いですね。

現金物件

▶︎駅:天神

▶︎徒歩:14分

▶︎購入年:2018年

▶︎平米数:18平米

▶︎金額:620万円

▶︎家賃:33,000円

▶︎駅:大濠公園

▶︎徒歩:9分

▶︎購入年:2020年

▶︎平米数:22平米

▶︎金額:710万円

▶︎家賃:39,000円

▶︎駅:宇都宮

▶︎徒歩:11分

▶︎購入年:2020年

▶︎平米数:20平米

▶︎金額:560万円

▶︎家賃:27,800円

▶︎駅:橋本

▶︎徒歩:8分

▶︎購入年:2024年

▶︎平米数:23平米

▶︎金額:720万円

▶︎家賃:32,500円

株式の配当や売却益などの利用先として現金購入の不動産も行っています。年齢的なこともあるのか攻めから守りの割合が増えてきました。

株式の配当狙いなら間違いなく不動産に分がありますね。

注意点が現金での区分マンション購入は良いのですが、築古戸建て投資は注意が必要です。ローンを組んでいないとしても保有だけでリスクありの人と金融機関に見られてしまいます。友人で戸建て投資がネックとなり融資が出ないと情報が入り調べた結果、その通りでした。

投資信託

元々金融業界に勤めていた経験から優良な商品はある程度わかっています。

投資信託もワンルームマンション投資と同様にほったらかしが最適です。

専門業者の投資信託が好みです。様々な投資信託を試しましたが、結果2社に集約されました。

近年はひたすらお金を増やすことから家族への投資に変わってきているため追加購入は辞めています。

iDeCo・つみたてNISAにシフトしていることもありますね。

ひふみ投信

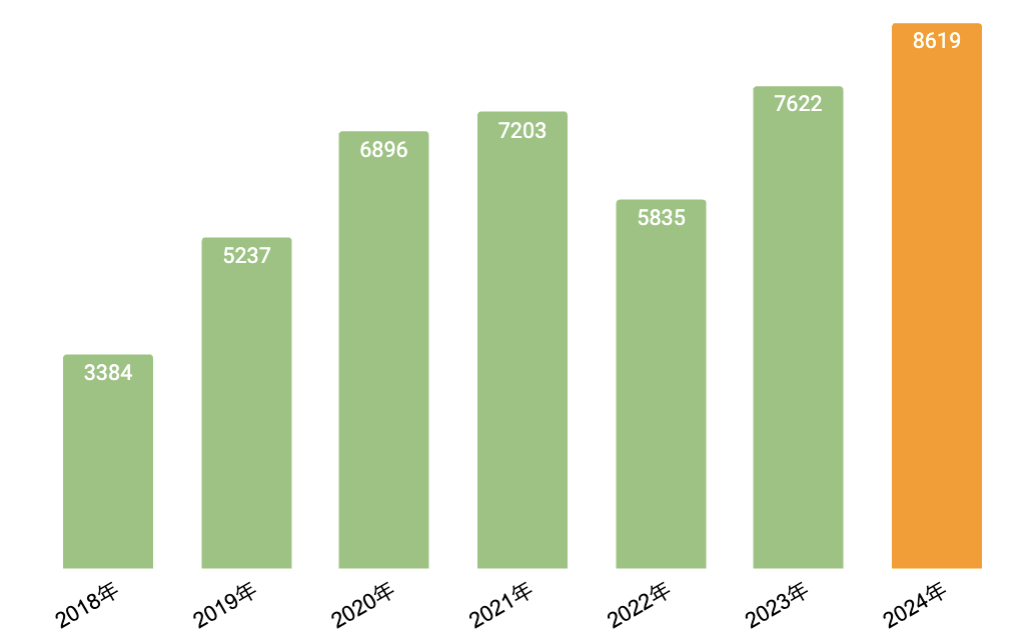

2008年10月から2018年10月まで積立てで購入

投資総額は2,855万円

購入口数は1,616口

2024年4月時点で基準価格は71,000円前後なので、1億1,500万円ほど。

■利益推移

2018年:6,239万円-2,855万円=3,384万円(1,616口)

2019年:8,092万円-2,855万円=5,237万円(1,616口)

2020年:9,751万円-2,855万円=6,896万円(1,616口)

2021年:10,058万円-2,855万円=7,203万円(1,616口)

2022年:8,690万円-2,855万円=5,835万円(1,616口)

2023年:10,477万円-2,855万円=7,622万円(1,616口)

2023年:11,487万円-2,855万円=8,632万円(1,616口)

※各年12月30日時点で試算

セゾン・バンガード・グローバルバランスファンド

2007年10月から2019年10月まで積立てで購入

投資総額は2,424万円

購入口数は2,620口

2024年12月時点で基準価格は27,000円前後なので、7,000万円ほど。

■利益推移

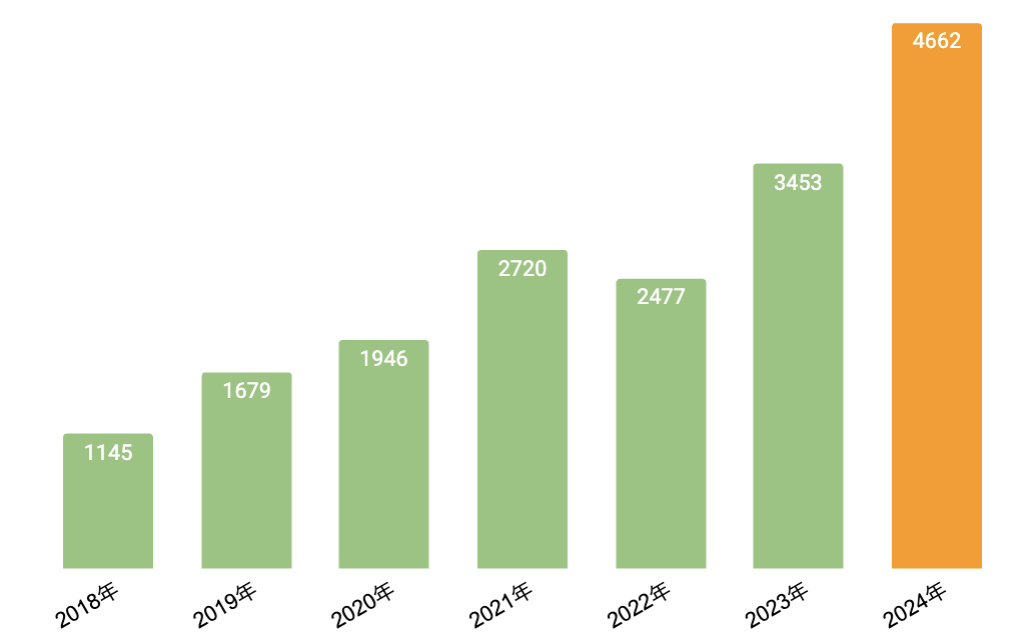

2018年:3,509万円-2,364万円=1,145万円(2,577口)

2019年:4,103万円-2,424万円=1,679万円(2,620口)

2020年:4,370万円-2,424万円=1,946万円(2,620口)

2021年:5,144万円-2,424万円=2,720万円(2,620口)

2022年:4,901万円-2,424万円=2,477万円(2,620口)

2023年:5,930万円-2,424万円=3,453万円(2,620口)

2024年:5,074万円-2,424万円=4,662万円(2,620口)

※各年12月30日時点で試算

iDeCo・つみたてNISA

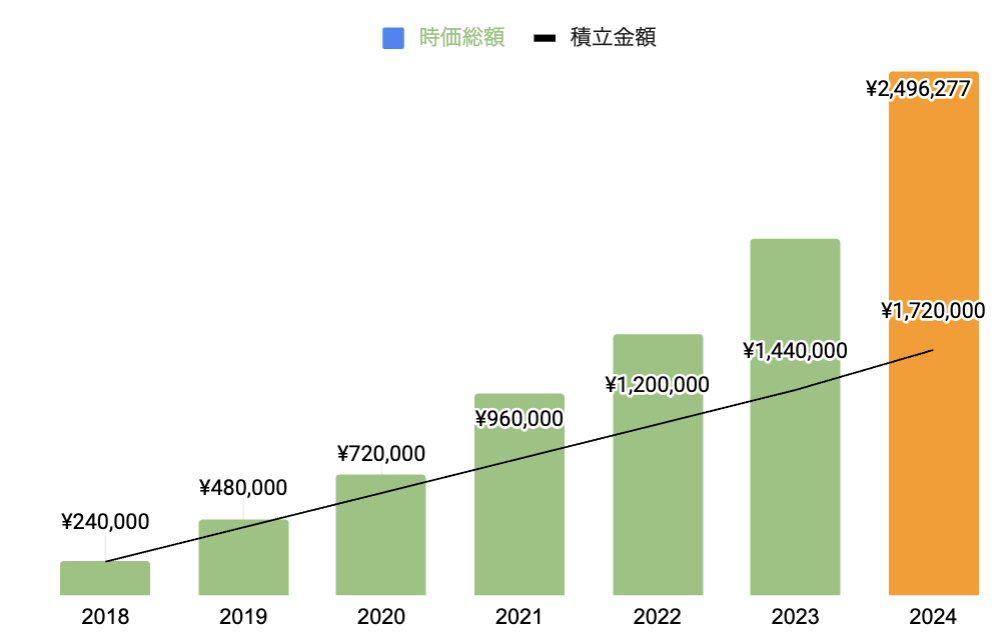

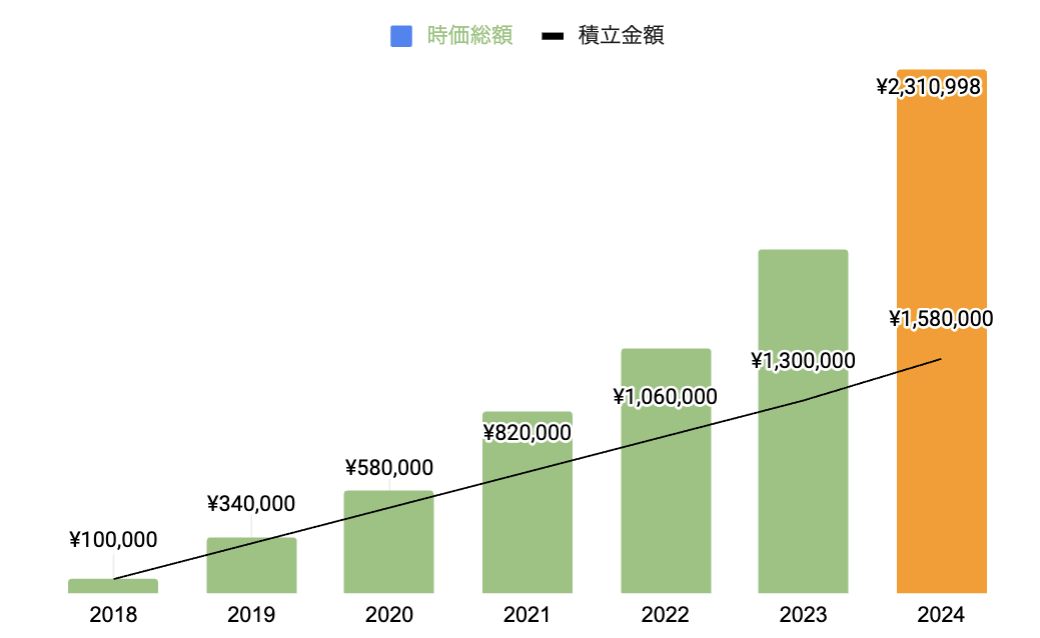

iDeCoに毎月1万円、つみたてNISAに毎月3万円投資。

投資先はeMAXIS Slim 米国株式(S&P500)、eMAXIS Slim 先進国株式インデックス、投資割合は5:5

株式投資

大型株ではなく中小型株をメインに投資しています。

投資手法は「バイ・アンド・がちホールド」です。

これが一番お金が増えます。

あくまでも不動産投資が基盤ですので、余剰の範囲で行っています。

気負いがないためほったらかしにできるわけです。

一度購入したらほったらかしで欲しいものは出てきたら資産の組み換えを行います。

基本的にはがちホールドか不動産との組み換えが多いですが、車や両親へのプレゼント(洗濯機や食洗機)のために売却したこともあります。偽善者と言われるかもしれませんが、親孝行は気持ちがいいものですね。

その他

余剰金の一部は確実性が高い保険系で運用しています。

ちゃんとした保険なら年利10%越えるのは普通ですからね(FPさんが営業してくれるかどうかは別として。。。)。

投資信託よりも手堅くお金を増やしてくれます。

中には年間利回り15%なんて商品も存在します。一定期間しか購入できない場合が多いのでタイミングが大切な保険です。

その他、海外積立保険や海外の銀行のランドバンキングなどは一通り実践してきました。良し悪しはある程度わかると思います。

ここには書いていませんが、失敗した投資先も沢山あります。

詳細聞きたい方はご連絡ください。失敗談や失敗しないための方法をお教えします。

投資マニアですので成功も失敗も良い経験です。読者の方は失敗しないに越したことないので気になる投資先は私に聞いてくださいね。マニアな人は除きますが。。。笑。

メッセージ

元々ブログなどは学生時代に行っていたくらいでやっていませんでした。

しかし、会社の同僚や学生時代の友人から↓のような声をもらいました。

同僚や友人の後押しもあってブログを始めました。

おすすめの書籍

アダム グラント (著), 楠木 建 (監訳)の『GIVE & TAKE 「与える人」こそ成功する時代』

詳細は是非読んでいただきたいのですが、とっても考えさせてくれる内容です。

そして!!この内容は投資にバッチリ当てはまります。

要約はコチラを見てください(わたしが書いたた簡単なまとめです)。

自分だけ投資で成功し、他人は失敗してしまえ!と思う考え方では成功は絶対しません。

←これは本当に実感しています。成功している投資家は自分のことよりもまずは周りの人が成功することを願っています。

わたしもそのようにありたいですし、周り人の成長が何よりも嬉しいです。

わたしは派手な投資経歴や資産を何百倍にしてきた実績もありません。地味に着実に増やしてきただけです。

わたしは投資が好きですから、好きなことがブログ読者の方のお役に立つことに貢献できたら幸いです。

そしてわたし以上の成功者がどんどん出てきてほしいです。成功の秘訣をわたしに教えて下さい!!

よくある質問はこちらの記事にまとめています。