日本証券業協会によると2021年10月現在国内の金融商品取引業者は271社となっています。近年個人投資家の増加によって賑わいを見せる証券業界ですが、この記事では少し違った視点から証券会社を紐解いていきましょう。

証券会社の収益とは??

投資家が株式や投資信託の売買を行うことによって証券会社には手数料収入が入ります。またIPOの売り出しによる手数料も大きなものとなります。証券会社と取引がある方はIPOの営業を熱心に受けた経験があるかもしれませんが、これは証券会社に手数料が入るためでもあります。これまで投資家の売買取引による手数料収入は証券会社にとって大きな柱でありました。しかしネット証券の台頭やつみたてNISA対象商品のようにノーロードの商品が一般化してきてからは、この手数料収入が格段に減少しているのが現状です。

証券会社職員の平均年収

ここで少し話を変えて、証券会社の営業職員の給与体系に注目してみましょう。これまで証券会社が手数料収入頼みの経営を行ってきた影響が見えてきます。

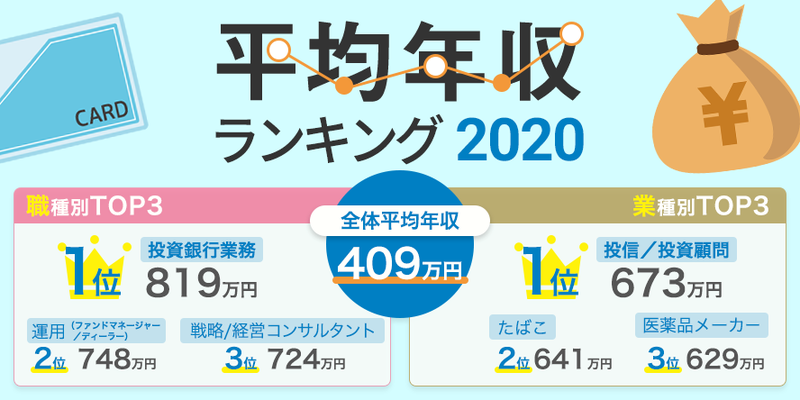

証券会社職員の平均年収は760万(参考:https://nensyu-labo.com/gyousyu_syoken.htm)となっており、サラリーマンの平均年収である503万円(参考:https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan/gaiyou/2019.htm#a-01と比べるとかなりの高水準であることが分かります。

証券会社職員の給与体系

証券会社の営業職員の給与には「インセンティブ制」を導入している企業が多いことでも知られています。いわゆる歩合制であり、営業成績を上げるほど給与が高くなる仕組みです。そのため営業成績が優秀であれば20代でも年収1,000万を超えるようなプレーヤーが多く存在します。反対に営業成績が上がらなければ給与に結果が直結してしまうため、「売りたくない商品も売らなければいけない」との思考に陥りやすい環境であるのは事実です。それは給与体系だけでなく、過剰なノルマ制度も関係しているといえるでしょう。

国内ファンドマネージャーの給与体系

ファンドマネージャーとは投資信託の運用を行う専門家のことをいいます。似たような職種としてアナリストやトレーダーが挙げられますが、ファンドマネージャーはファンドの運用計画を立て、アナリストの意見を取り入れながらポートフォリオの組み換えを指示する役割があります。また新しいファンドの立ち上げに従事することもあります。

ファンドマネージャーの給与体系としては「年俸+成果型報酬制度(パフォーマンス・フィー)」を取り入れている企業がほとんどです。つまり担当するファンドの運用が上手くいけば大きなインセンティブを受け取ることができる仕組みとなっているのです。海外のファンドマネージャーは「成果型報酬制度(パフォーマンス・フィー)」の比率がほぼ100%、ファンドの運用成績が振るわなければリストラの対象となることもあります。

国内のファンドマネージャーではまずあり得ない事でしょう。

また、海外のファンドマネージャーは、ファクトシート(目論見書)に自身の経歴や実績、運用経験年数、ファンドへの自己資金投資額を記載していますが、日本ではそのような記載はありません。

販売手数料頼みの時代はもう終わり?

証券会社の職員の給与体系を見ると、いかに「たくさん商品を売って、その手数料で収益を上げる」ビジネスモデルであるかが分かります。しかしネット証券の台頭によって、このビジネスモデルにも陰りが見え始めました。今やネット証券では販売手数料無料の商品がスタンダードとなっており、個人投資家の間でも「証券会社に手数料を払うのはもったいない」との認識が一般化しています。

これまで手数料頼みで収益を上げてきた証券会社にとって、ネット証券の台頭はビジネスモデルの転換期であるといえるでしょう。このままでは顧客の流出は免れないからです。

ネット証券の台頭によって変わる構造

ネット証券の歴史は意外と古く、日本では1996年に大和証券がオンライン取引サービスを開始しています。これまでさほど普及が進まなかったのは、やはり顧客のメイン層がインターネットでの金融取引に抵抗がある世代であったことが大きな要因かもしれません。この先デジタルネイティブ世代が社会の核となっていくことにより、インターネットでの金融取引に抵抗がない世代が顧客の大半を占めることともなります。

またコロナウイルスの感染拡大により、対面販売が行えなくなったこともネット証券の台頭を後押しした要因のひとつでもあるでしょう。これまで当然のように顧客の自宅や会社に訪問していたことが難しくなったのですから、証券会社にとって新たな障壁となったことは間違いありません。

ネット証券の台頭、対面営業の制約により証券会社は大きな転換期を迎えています。「ネットで取引できるのに、何故わざわざ対面営業を選ばないといけないの?」との問いに証券会社は何と答えることが出来るでしょうか。この答えこそが証券会社の生き残りの道となるかもしれません。

皆さんも、今後資産形成をお考えであれば、証券会社選びは勿論の事、この辺の情報をしっかりと抑えて行きましょう!

それでは今回はこの辺で!