マンション投資は超効率的に資産を作る投資です!

ここでは投資マニアさわがなぜ、ワンルームマンション投資を実践し、数ある不動産投資の中でも推奨しているのか解説していきます。

まず理由としては、「ほったらかし投資の盾」として活躍しているからです。

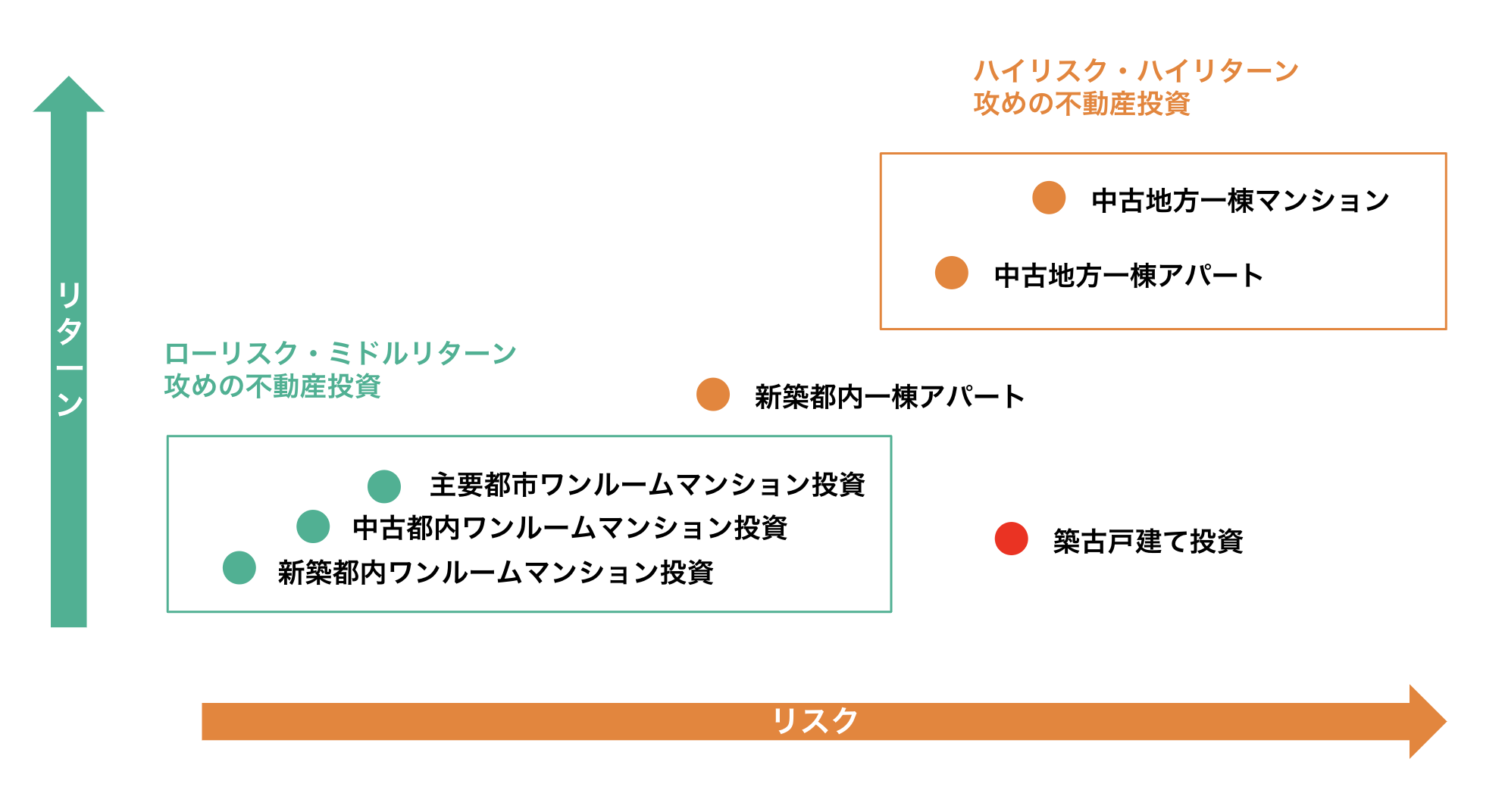

ただし、不動産投資には多彩なタイプが存在し、そのリスクやリターンもタイプにより様々です。

私の場合、様々ある不動産投資の中でも「ほったらかし投資~盾~」として、ワンルームマンション投資にフォーカスしています。守りとしても最強クラスの威力を発揮します。

その理由は、実際に取り組んでみると、ローリスクでありながらミドルクラスのリターンを追求できる、驚くほど効率的な投資方法であることがわかってきたからです。盾としてのワンルームマンションがあるからこそ、その範囲内で株式投資や投資信託をリスクを取って運用可能となります。そもそもワンルームマンション投資だけでも十分投資としての効果は絶大です。

今でこそ投資マニアと名乗り、投資運用総額約6億円、年間手取り家賃収入約800万円となった私にも不動産投資の第一歩がありました。その時はワンルームマンション投資はローリスク・ローリターンのイメージでしたが、実際は守りでありながら攻めの要素も多分に含まれていたのです。これは経験したからこそ分かりました。

ただ、世の中にはワンルームマンション投資の良さを理解しきれていない方、または後々失敗してしまう方法で始めている方が非常に多く、とてももったいないと感じています。

- 節税

- 老後の家賃収入

- サブリースで一生安泰

上記のようなメリットを営業マンに言われるがままに、ワンルームマンション投資をしては意味がありません。もっともっと大きな魅力があります(もちろん正しいワンルームマンション投資をした場合のみですが)。

- そんなこと言ってもワンルームマンション投資は月々マイナスだよね

- 結局不動産会社が儲けたいから耳障りの良いこと言ってるだけでしょう

- 不動産投資よりも積立NISAの方が堅実だ

そう考えている方にこそ、この記事を読んで欲しいです。

今回の記事ではワンルームマンション投資の本質的なメリットと仕組みについて、気をつけるべき業者や物件などを詳しく解説してみたいと思います。

この記事は長文になるかもしれませんが、不動産投資の全体像を理解するのに役立つ情報が詰まっています。ぜひ最後までお読みいただければ幸いです。

41歳の投資マニアです。ほったらかしでお金が増える投資が大好物。不動産投資を基盤としています。現在、約30種類の投資を実践し、投資運用総額約6億円。年間手取り家賃収入約800万円。現在IT系コンサルティング企業勤務。過去には金融機関や外資系IT企業に勤務。宮崎県出身。1児の父。

不動産投資は数あれどもローリスクなものは少ないのです!

「不動産投資にはいろんな種類がある」と言ってみましたが、今回は特に家賃収入が主要な要素となるマンションやアパートに焦点を当ててみましょう。(駐車場などは今回除きます)

このテーマに基づいて、不動産投資のリターンとリスクについての一般的な物件の種類別にした表を紹介します。

| 物件種類 | 備考 |

| ワンルームマンション | 所在地:東京主要駅、大阪主要駅駅、名古屋主要駅、神奈川主要駅周辺17物件(うち5件は売却し4,360万円の売却益)

現在:満室稼働中(成功) |

| 地方一棟マンション | 所在地:埼玉

現在:入居苦戦中 年間家賃収入:637万円(満室想定) |

| 新築都内一棟アパート | 所在地:足立区

現在:売却済み(失敗) 年間家賃収入:384万円(満室想定)⇒2020年売却 売却価格6200万円 売却益1300万円(空室や修繕で実質利益はなし) |

この表は、年間の満室想定に基づいたもので、実際の状況とは異なることに留意してください。

私は上述した全てに資金を投じてきましたが、その中でも特に緑で示された部分がおすすめで、オレンジの部分はあまりお勧めできません。また赤色の築古戸建て投資は現金購入しただけでも金融機関にはギャンブラー認定されるため融資を活用して資産拡大していきたい人にはもっとも不向きです。

というのも、私の経験上、ワンルームマンション投資が「ほったらかしの投資」として最も優れていることがわかった一方で「地方一棟マンション」や「新築都内一棟アパート」といった投資に正直失敗に終わったからです。もっと工数を割くことができるのであれば失敗を巻き返すこともできるとは思いますが、私はサラリーマンとしても活躍したいと思っているため一棟に時間を割くことが叶いません。その時間があればリスクはありますが、webで完結できる株式投資の方を好みます。

各物件の投資成績は以下のとおりになりました。

- ワンルームマンション

現在、17戸を所有中で、表面利回り5%ほどの門前仲町ワンルーム1戸を2020年に売却、売却益が約930万円で保有期間中は家賃収入と経費は殆んどプラスマイナス0円であったため、売却益が丸ごと利益に。現在までに5戸売却し、売却益は4,360万円ほどに。 - 地方(上尾)一棟マンション

表面利回りは7.6%で当初は期待、しかし空室期間が長く実質利回りはマイナスとなり現在も苦戦中。 - 新築都内一棟木造アパート

木造なので償却期間が短いため、節税目的で購入したが最寄駅から遠く、家賃滞納や高額な現状回復費に悩まされ売却、それでも1300万円の売却益が出たが、経費・ローン・固定資産税と相殺するとほぼトントンの結果となった。

このような投資結果で、表面利回りは低いものの、ワンルームマンションのみが稼働率98%前後で手間もかからず利益をあげています。

また、現在保有中のワンルームもすべて含み益があり売却すれば売却益が得られる状況で、一棟物件とはまったく違った投資成績となっているのです。

稼働率の高い良い場所を選んで購入しているので、物件の資産価値や家賃の値下がりが起きにくく、家賃の値上げに成功した物件もあります。また再開発エリアでは物件価格が購入時よりも高くなったケースも多数あります。

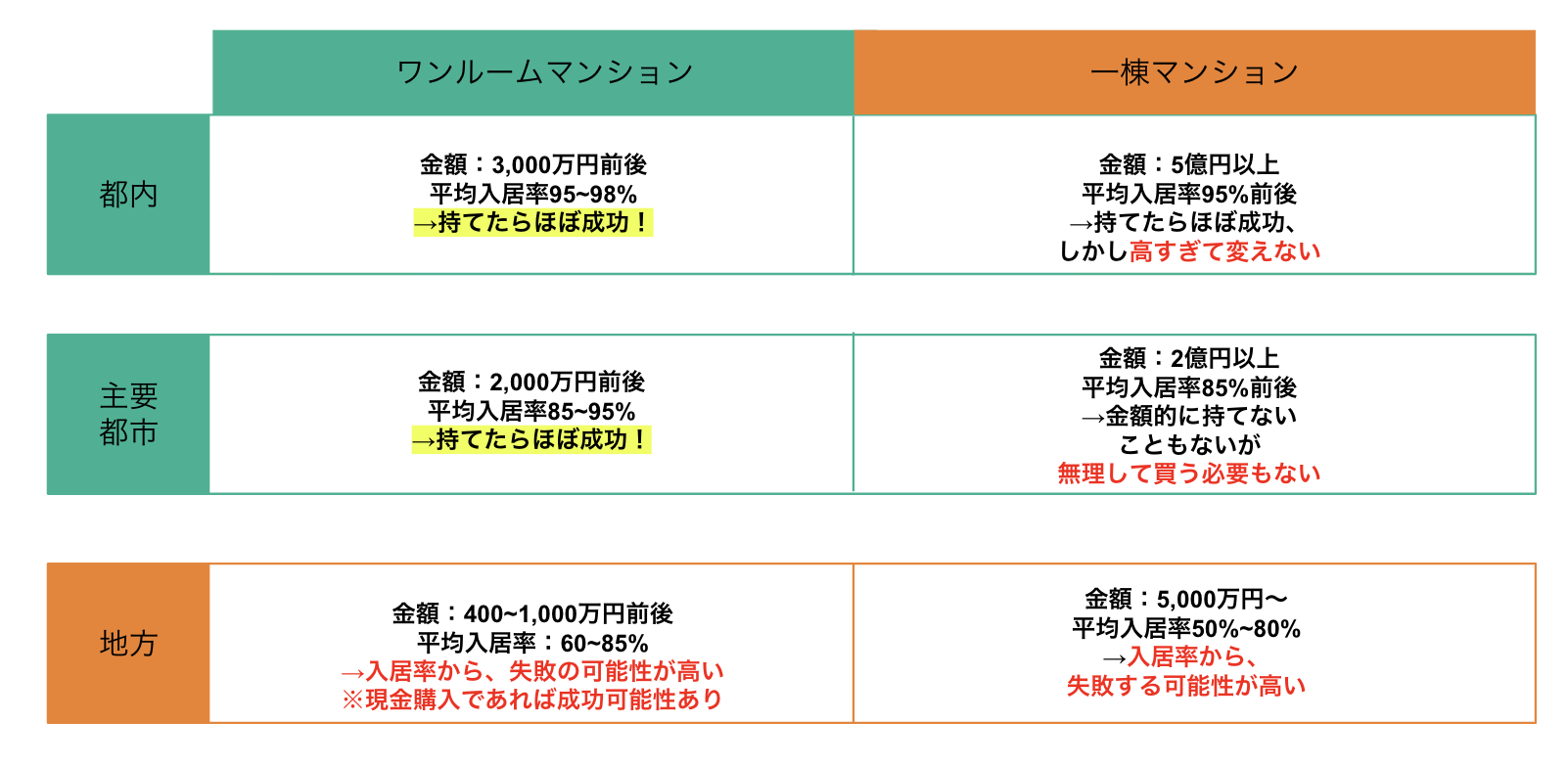

主要都市の駅近ワンルームマンション投資が確実!!

私の経験から言えるのは、都内23区や主要都市におけるワンルームマンション投資は、ほとんどが成功する可能性が高いということです。主要都市とは、横浜、名古屋、京都、大阪、福岡などを指します。

その理由は単純です。稼働率が非常に高いからです。都内のワンルームマンションの平均稼働率は95%から98%の範囲にあり、主要都市の駅近くの物件も同様に高い稼働率を維持しています。

しかし、主要都市全体の平均稼働率は85%から95%の間にあることが多いです。したがって、できるだけ駅近で高い稼働率を持つ物件を選ぶことが成功の最低条件です。さらに開発が絡むエリアは地価が上昇するため物件価格や家賃の上昇も見込めます。

ただ、「ほぼ成功する」と述べたように、都市部でも場所によっては全然入居がつかない場合もあります。それが原因で問題視されている不動産会社もいるほど。。

そういう会社ほど、

- 節税

- 老後の家賃収入

- サブリースで一生安泰

などの営業トークで論点をずらし、都市部でも人気のないエリアの物件を販売しています。

また、業者によっては、詐欺に近い利益を上乗せしている場合もあるため、物件選びには慎重さが求められます。

とはいえ、やはり都内や主要都市のワンルームマンションの成功率が高いのは事実。その仕組みについて詳しく説明していきます。

ワンルームマンション投資は「ほったらかし投資」にベストマッチ!その3つの理由とは!?

ワンルームマンション投資は手がかからないだけでなく、嬉しい3つのポイントがあります。このポイントは他の投資にはないメリットなので、しっかり把握しておきましょう。

3つのポイントとは、下記となります。

|

理由その①:インフレ・有事に強い

ワンルームマンション投資は、インフレや有事に対して頼りになる存在です。これは、お金の価値が下がり、経済が不安定になる状況でも、安定した利益をもたらします。まさに今ですね。(執筆時2023年)

まず、インフレに注目しましょう。インフレは通常、物価が上昇し、お金の価値が低下する現象です。しかし、不動産、特に都心や主要都市のワンルームマンション投資は、物件価値と家賃がインフレに合わせて上昇する傾向があります。つまり、お金の価値が下がっても、不動産投資は守りの資産として機能します。物価が上がれば家賃や不動産の価格が連動して上昇するからです。インフレはお金の価値を下げる効果もあるので、ローン返済もインフレした分お得になります。

なので、例えば2%のインフレをした場合、自分の給料も額面的に2%アップしなければ、実質的に横ばいか減っていることになります。しかし、家賃や物件はモノになるので、家賃も物件相場も2%ほどアップすることになります。

こういった物価と連動する投資は、不動産投資と金投資ぐらいしかありません。

一方で、一般的な資産運用(投資信託や株)の場合だと、お金の価値が実質的に2%下がってしまいます。なので、インフレした2%以上のリターンを出さないと実質的なプラスにはならないのです。

有事の際にも、ワンルームマンション投資は頼りになります。経済的に不安定な状況でも、人々は住む場所を必要とします。ワンルームマンションは需要が高く、安定した家賃収入を期待できます。このように、ワンルームマンション投資は外部の影響を受けにくい頑健な投資先と言えるでしょう。実際にコロナ禍でも満室は続きました。飲食などのテナント系物件は外出の制限などによりテナントの退去が続出しましたが、「衣食住」に直結するワンルームマンションは全く影響を受けませんでした。

なぜなら、コロナが起きて、仕事がキャンセルになっても、引っ越しする人はいません。むしろ在宅ワークが推進され、より快適な場所に住むことを考えるでしょう。

また、高級賃貸マンションであれば給与が減ると引っ越しとなりますが、相場がほぼ決まっていて下げようがないワンルームであれば引っ越しを考えることはないですよね。家賃を数千円下げるのであれば、引っ越し代や礼金敷金の方が高く付くからです。

理由その②:生命保険としての機能

ワンルームマンション投資を行う際、団体信用生命保険(以下、団信)に加入することが一般的です。この団信は、非常に有用な保険です。

簡単に言えば、オーナーが亡くなったり重大な疾病にかかった場合、銀行からの借金が全額免除されるという仕組みです。つまり、家族や配偶者にはワンルームマンションという大きな資産と、毎月の家賃収入が残ります。

通常の生命保険では一定額の保険料を支払うだけですが、不動産投資では、家賃収入が毎月入るため、受け取る金額に上限がありません。これにより、生命保険としての役割を果たしながら、将来の安定収入も確保できるのです。

ワンルームマンション投資は、インフレや有事に対して強い耐性を持ち、他人のお金を使って資産を築くことができ、生命保険としても機能します。これらの特徴は、不動産投資の中でもワンルームマンション投資を「守りの投資」として非常に魅力的にしています。

理由その③:属性を利用して、手だしほぼなしの状態から資産が築ける

ワンルームマンションの醍醐味、それは他人のお金で自分の資産が築けるという事です。

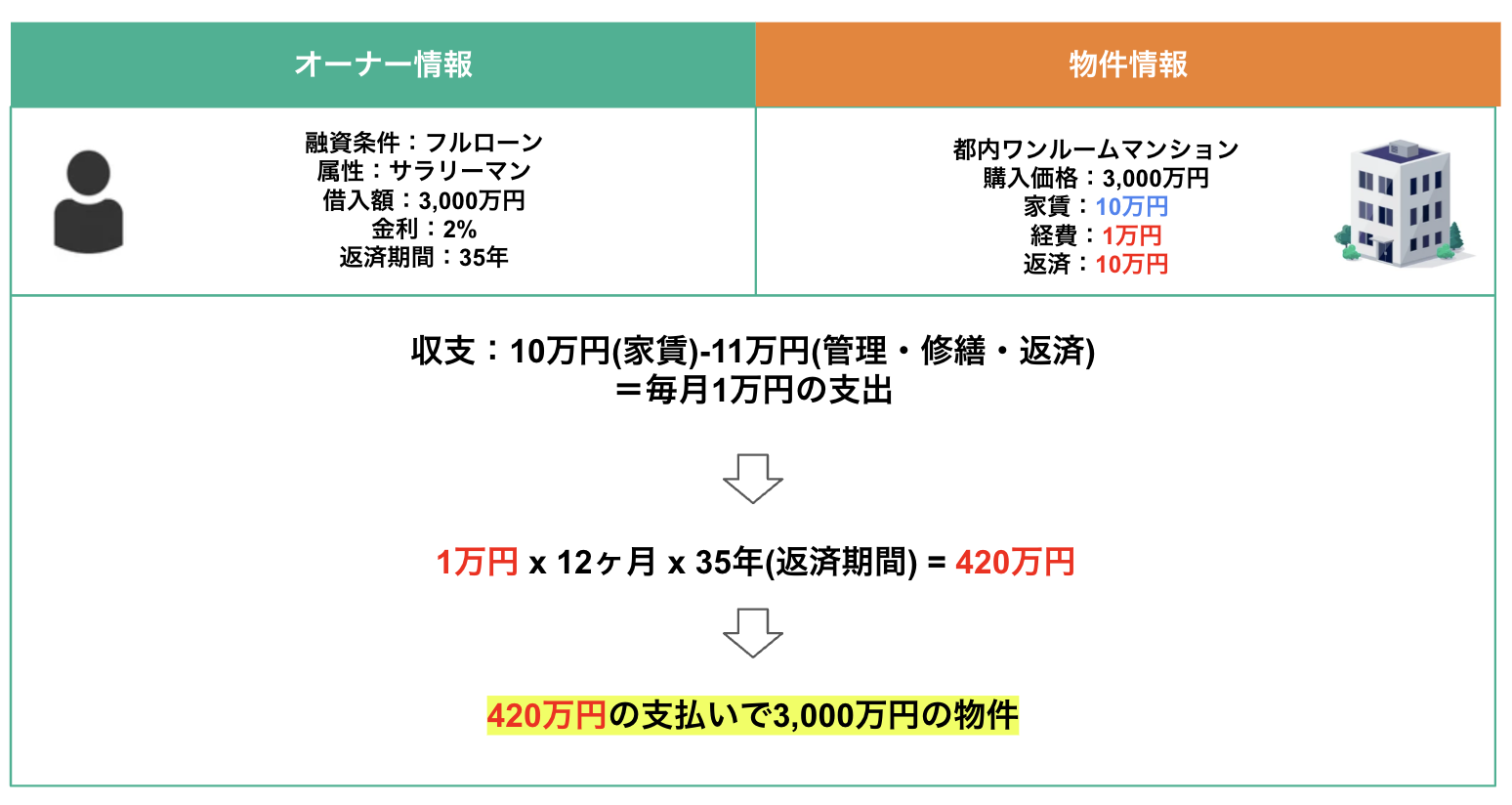

簡単に図を作ってみました。これが「他人のお金で自分の資産が築ける」という意味です。

ローン返済が11万円あって、手出しが1万円の場合、「11万円のローンの支払いが1万円で済む」といった、レバレッジを利かした投資ができることも大きなメリットです。足りない10万円は賃借人の家賃収入で賄います。

では、銀行からはどのようにお金を借りればいいのでしょうか?銀行も、なりふり構わず貸してくれるわけではありません。

銀行は「信用」のある人にしか貸さないのです。銀行の信用というのは「毎月決まったお金が入ってくる」人が該当します。

つまり、ただの大金持ち、社長さんは信用が低いのです。というのも、大金持ちは雑な人も多いため返済を忘れがちであったり、社長は安定的な収入が保証されていない、突然潰れるなど不安定要素が多いため、融資条件が厳しいのです。

一方で、サラリーマンは毎月決まったお給料が入ってきますよね。さらにサラリーマンということは毎日出勤し、仕事をしているということです。言わば勤勉なのです。勤勉な人は必ず毎月ローン返済をします。このような理由から銀行からすると、サラリーマンは融資しやすいのです。

ただ、勤続年数や会社規模、年収によって条件が異なるので、そのあたりは聞いてください。

とにかく、ワンルームマンション投資においてはサラリーマンほど有利なものはないのです!

サラリーマンではなくとも、医師や看護師、公務員など国家資格を保有している人は有利となります。国家資格は日本にいる限り常に必要とされている人材の証明となります。

なぜワンルームマンション投資がオススメなのか?解説します。

ワンルームマンション投資は「入居者がローンの大半を返済してくれる」という素晴らしいメリットがあるという話をしました。

ただ「これは不動産投資全部に言えることじゃないの?」と思うかもしれません。

確かにその仕組みは同じなのですが、「資産価値が下がりにくい、または上がる可能性がある」のは都内・主要都市のワンルームマンション投資だけと言ってもいいでしょう。

なので、例え月1万円程度の手出しがあったとしても、レバレッジを利かして大きな資産を手に入れることができるのです。

その理由を分かりやすく説明していきます。

420万円で3000万円の物件が買えるカラクリとは?

不動産投資は毎月プラスが出ると思っている人が普通だと思うのですが、実はワンルームマンションの場合は月々マイナスでもOKです!

その理由なのですが、以下の質問に答えが隠されています。

| 『毎月10万円の家賃が入る資産価値3000万円の物件』が、420万円で手に入るとしたら買いますか? |

おそらく、多くの人が即決で購入すると思います。でも「そんなうまい話ないでしょう!」と思われるかもしれません。

しかし、これがワンルームマンション投資でローンが完済した時の姿なのです。

なぜこんなことが成立するのかというと、ローン返済の9割ほどを「入居者」がしてくれます。

先ほど登場した図ですが、もう一度。下の図を見てください。

このような形で、物件を買うためのお金は自分自身が借りますが、返済は入居者(家賃)がほぼしてくれます。素晴らしい仕組みですよね。もちろん、入居率が圧倒的に高いからこそ、なし得るわけですが。

ただ先ほども書きましたが、月々の収支でマイナスが出ても全然OKです!

なぜなら、例えば毎月11万のローンの返済があるとしても、入居者が10万、自分が1万の支払いで済むからです。

つまりこれは、結果的に11万円のローンの支払いを1万円で済ませたことになりますよね。

この場合ですと、約10倍のレバレッジがかかっていると言えるのがお分かりでしょうか?1万円投資することで11万円の効果が実際はあるということです。

これがワンルームマンション投資の根本になる凄い仕組みと言えます。

ここを理解していると、今後の話がスッと入ってくるかと思います!

では次に、この話を踏まえて更に具体的に掘り下げてお伝えしていきます。

420万円とは月々1万円の手出しを35年間続けた時の金額です。

420万円をあなたが支払い、残りの2580万円は入居者の家賃から支払います。

つまり月々1万円ほどの支出があっても、家賃と合わせて毎月11万円が不動産に変わっているということなので、1万円が10倍になって返ってきていることになります。

これがレバレッジです。

35年後には420万円の支払いで3000万円の物件が手に入るということです。とはいえ、35年なんて先は見たくないという人は多いと思います。私もそうですしね。その点はこの先を読み進めれば解決するので今しばしお付き合いください。

ローンが終われば、たった3年半で420万円は回収できちゃいます!

ほぼ入居者の賃料で完済した物件費用ですが、420万円の手出しが発生しています。

でも大丈夫です。ローン完済後は家賃収入の10万円が全額収入となり、年間で120万円の収入が期待できます。さらに、完済後、約3年5か月分の家賃収入で、ローン支払い分の1万円(420万円)も回収できます。その後は、完全な収益が得られるわけです(家賃の値下がりなどを考慮しろと言われるかもしれませんが、35年後はインフレしてますので実際はもっと家賃は高いかもしれませんよ??)。

ただし、この仕組みが成立するのは入居の需要が安定している都内や主要都市の物件に限られますので、注意が必要です。都内23区や主要都市の不動産価格は安定しやすい上に物件価格も値上りしているので、売却益(キャピタルゲイン)を狙うこともできます。

投資なら毎月プラス収支でないと、と否定する人に待った!!

ワンルームマンションを否定する人や業者のロジックの中に、「投資なのに毎月マイナスなのはおかしい」というのがありますが、それは間違いです。

その理論だと貯金は損ということになりますよね。毎月5万円貯金したら5万円マイナスの投資をしているのと同じです。NISAや国債も同じ理由でおかしくなりますよね(笑)。

だって貯金すれば、確実に5万円の資産形成(貯金)ができていますよね。手元や金融機関に5万円はあるからです。

- 毎月1万円貯金すると手元からは1万円のマイナスで1万円の資産形成。

- ワンルームマンションは手元から毎月1万円のマイナスで11万円(不動産に置き換わっている)の資産形成。

どっちがお得かは一目瞭然です。

なので、毎月マイナスはダメ、という主張は崩れ去ります。投資というのはキャッシュフローはマイナスですが、資産がプラスになっていれば良いのです。むしろ手出し無しでお金を増やそうという考え方は危険です。株や投資信託、投機ですがFXやギャンブルにしても手持ち資金は必要です。手出し無しが正しいとすると、株などはカードローンなどの借り入れをして行う姿が正しい投資となりますよね。

地方や悪徳業者の物件では。。。厳しい。。。

地方物件についてもお話ししましょう。地方物件は都心物件と比べて資産価値が低く、価値が下がりやすい傾向があります。資産性が低いと上記のようにうまくはいきません。

空室期間も長くなってしまいますしね。

また、悪徳業者の場合は適正価格よりも高い金額で物件を販売してくるので、その場合は損益分岐点は遠く、利益を得ることが難しくなります。したがって、業者の選定は慎重に行うべきです。

成功の鍵は満室であること!人気物件は、空室期間をなくすことさえ可能!!

ワンルームマンション投資において、成功を収める鍵の一つは、常に「満室状態」で家賃収入を確保することです。

この成功の秘訣は、人口が多く、需要が絶えない都心や主要都市に物件を保有することにあります。これらのエリアでは、通年で入居者を確保し、満室の状態を維持する可能性が高まります。

しかし、都市部であっても物件の選択が重要です。なぜなら、物件の立地や条件によっては空室期間が長くなる可能性があるからです。一般的には入居者は3年から5年ごとに引っ越すことが多いため、物件自体の魅力や管理が不十分な場合、入居者を維持することが難しくなります。

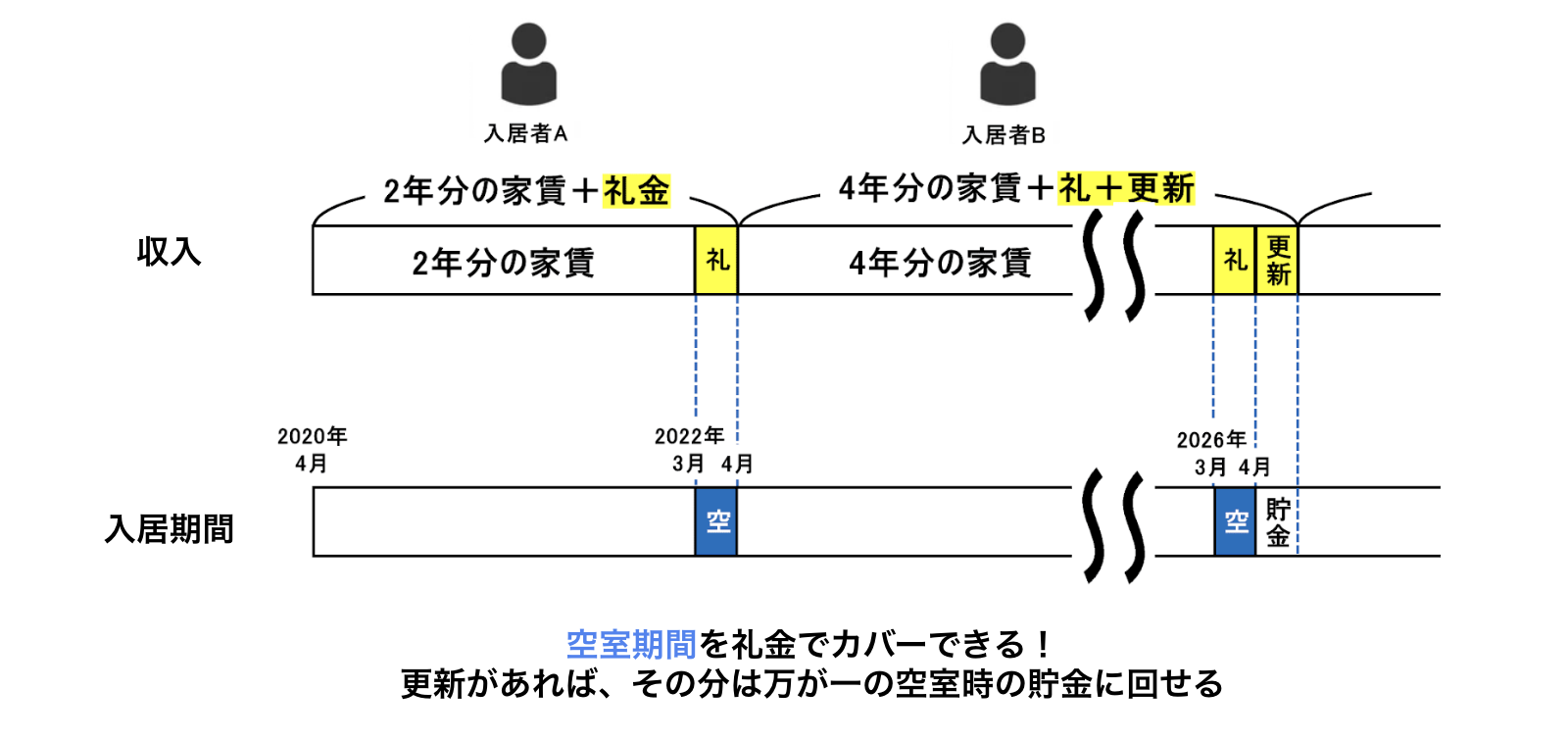

したがって、需要の高い人気物件であれば、空室期間を最小限に抑える方法があります。それは「礼金」と「更新料」を活用することです。

下記の図をご覧ください。

満室経営のカラクリ教えます!

仮に、入居者Aが2年後に退去し、その後4年後に入居者Bが退去したとします。この場合、入居者Aが3月初めに退去し、入居者Bも3月に退去しました。新たな入居者が4月に入ることを考えると、1か月間の空室期間が発生します。

しかし、通常、入居者からは1か月分の家賃に相当する礼金を受け取ります。この礼金を活用することで、1か月分の空室期間をカバーできるのです。

さらに、入居者Bのように更新がある場合、礼金に加えて更新料も受け取ることができます。これにより、1か月分の家賃に余裕を持たせることができます。

そして、次の入居者も1か月以内に決まれば、更新料を非常時の貯金として活用できます。こうした仕組みによって、「通年満室の家賃収入を確保する」戦略が実現するのです。

このように、都市部であっても物件の選択が不可欠であり、物件の条件や立地に注意を払うことで、収益性を高めることができます。

入居者のいない不動産投資は負動産投資になる!

ワンルームマンション投資の根幹は、安定した「家賃収入」を得ることにあります。つまり、マンションの空室率を低く保つことが極めて重要です。

この点で、立地は非常に大きな要素を占めます。しかし、立地にはさらに深い理由が存在します。それは、物件が建っている場所について考えるべき理由です。

都心部のワンルームマンションが存在する理由は明白です。それは、都心部には常に需要があり、入居者が絶えず存在するからです。この点は容易に想像できるでしょう。

しかし、地方にある一棟マンションは、状況が異なります。なぜなら、地方の一棟マンションの建設には「需要」よりも他の要因が影響していることがあるからです。

具体的に言うと、地方の一棟マンションは、地主が相続税の軽減のための節税対策として建設することが多いのです。最悪の場合、大手ディベロッパーに誘導され、高額な建物を安い土地に建てることもあります。

つまり、地方の一棟マンションは、純粋に「賃貸需要」に基づいて建設されているわけではない可能性があるのです。

さらに、地方で入居者を確保するのは極めて困難です。その理由をご説明しましょう。

私自身、地方にある一棟マンションを所有していますが、表面利回りは非常に魅力的に見えたものの、実際にはかなり難しい投資であることを実感しています(笑)。

なぜなら、入居者が確保されない場合、多くの手間と経費が発生するからです。

まず、単純に、長期の空室期間は家賃収入の損失となります。

さらに、入居者を確保するために、室内の設備を改善する必要があります。これには追加の費用がかかります。

また、地元の不動産業者による入居者の紹介を優先的に受けるために、広告費用を負担することもあります。これは入居者を見つけるための費用です。

結局、これらの設備や広告費用を考慮すると、家賃収入を上回る経費がかかることがよくあります。

さらに、入居者が決まらないために、家賃を引き下げることも検討することがありますが、これにはリスクが伴います。なぜなら、低家賃で入居者を受け入れると、滞納やトラブルが発生しやすくなるからです。(入居者の質というものが残念ながらあります・・・)

また、修繕積立金を積み立てなければならないことも覚えておくべきです。毎月のキャッシュフローの10〜20%を修繕積立金として確保しなければならないのです。これを怠ると将来的に大きな問題が発生する可能性があります。

このように、地方にある一棟マンションの投資は、魅力的な表面利回りから見逃すことがありますが、実際には非常に難しいものであることが多いです。

なぜなら、入居者確保が難しく、高い金利で融資を受けていることが多く、キャッシュフローが限られているため、他の投資にも悪影響を及ぼす可能性があるからです。

実際、私自身も上尾にある一棟マンションを所有していますが、その投資は期待外れでした(笑)。

投資は実際に体験しなければその難しさや魅力を理解できないものです。私は検証のために一棟を購入しましたが、予想以上に経費がかかり、表面利回り7.6%は幻でしかありませんでした。手元にはほとんどキャッシュが残りません。

こうした物件には以下のような要因が関わっています。

- 駅から遠いため、入居者の出入りが頻繁で、滞納率が高い

- 出入りやトラブルが頻繁に発生し、管理会社からの連絡が絶えない

- 入居者が退去後、修繕費用が敷金では賄えない(敷金5万円に対して修繕費用が10万円以上かかる場合)

- 入居者を確保するために高額な広告費用が必要

- 高金利で融資を受けているため、残債がなかなか減らない

このような事情から、月々のキャッシュフローは一見プラスに見えることもありますが、実際には大規模な修繕や税金などを考慮すると、手に残るお金はわずかしかありません。したがって、地方にある一棟マンションだけで資産運用を行う場合、月々のキャッシュフローを浪費することなく、将来のリスクを考慮することが非常に重要です。

資産価値が高い物件は売却益を狙える!!

不動産投資には、収益を得る方法が2つあります。「賃貸収入(インカムゲイン)」と「売却益(キャピタルゲイン)」です。

賃貸収入は理解しやすいでしょうから、今回は「売却益」に焦点を当ててみましょう。

売却益を得るためには、物件を「安く買って、高く売る」ことで達成できます。また、将来の価格上昇を予測して購入し、高値で売却することでも可能です。

ただし、不動産の売却益を狙うことは、一般の個人がファッションアイテムや貴金属を売却益を狙うのとは大きく異なります。

目利きの不動産屋や不動産投資のプロでないと利益を得ることは難しいでしょう。

しかし、一般の人々であっても、都市部や主要都市に位置する「資産価値が安定しやすい物件」を購入すれば、売却益を比較的短期間で狙うことができる場合があります。

その理由について、以下で詳しく説明します。

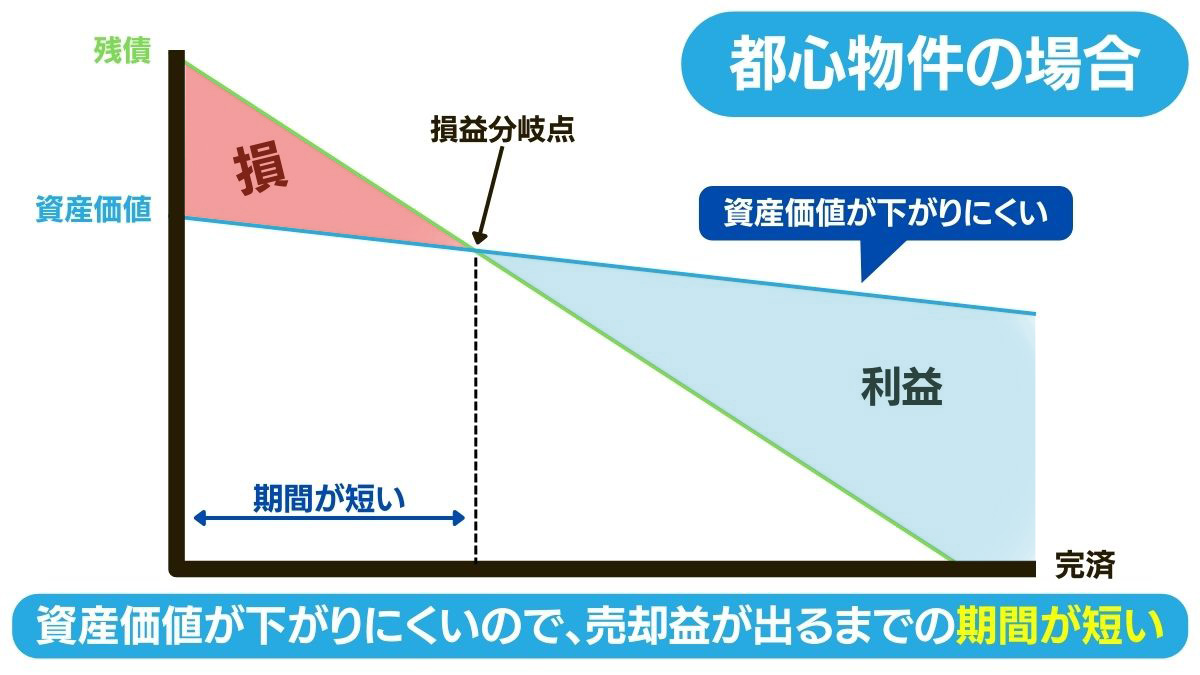

都心の物件は資産価値が安定している

上記の図に示されているように、都心部の場合、不動産の資産価値は比較的安定しています。そのため、売却益を得るための損益分岐点を早期に迎えることができるのです。

当然、金利の支払いや業者の手数料も発生しますので、物件を購入してすぐに売却益を得ることは難しいかもしれません。しかし、5年~10年程度の保有期間を経れば、分岐点を狙うことができます。

ちなみに、私が以前所有していた恵比寿の物件は約6年弱保有した結果、1310万円の売却益を得ることができました。

なお、この図は一般的なケースを示していますが、優良な物件では資産価値が横ばいまたは上昇することが多分にあるため、分岐点を早く迎える可能性がより高まります。

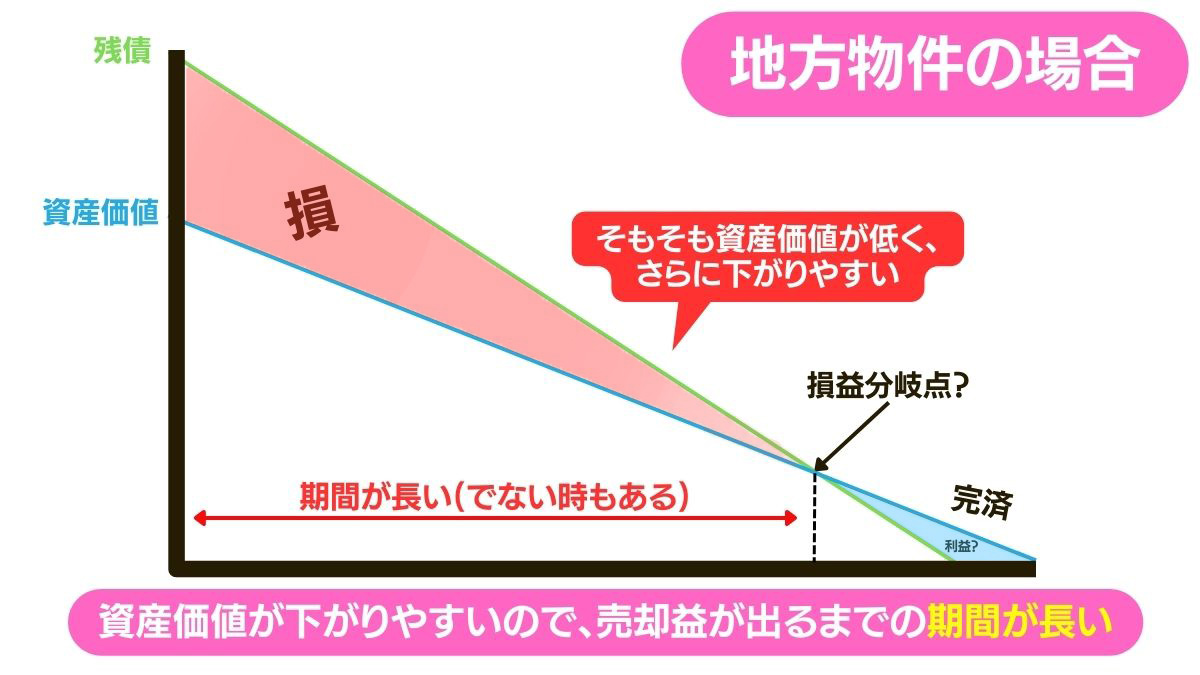

地方物件は資産価値が低く、価値が下落しやすい

一方で、地方の場合はどうでしょうか。

地方物件は資産価値が下がる可能性が高く、損益分岐点を迎えるのに数十年以上かかる場合があります。

また、地方物件はそもそも資産価値が低いのに、不動産販売業者の法外な利益が乗っていることが多いのです。

この図では、利益が得られる可能性を少し残していますが、高金利でローンを組んでいたりしたら、利益を出すことはまず不可能ですね…。

なので、私たち一般人が不動産投資で失敗をしないためには、資産価値の下がりにくい、都内か主要都市にのみ物件を買うことが大切です。

また、もうご理解いただいてると思いますが、都内や主要都市の物件だからといっても、業者が法外な利益を取っていたら、損益分岐点はどんどん遠ざかります。

なので、適正な金額でワンルームマンションを紹介してくれる業者を見つけることで、売却益という利益も私のように早い段階で得られる可能性が出てきます。

売却の際も優秀な業者であれば面倒も見てくれるので使い勝手が良いですね。

ただ、購入時だけではなく売却時に割安で買い取ろうとする業者が後をたたないので気をつけましょう。安く買って高く売りたい心理は投資家も不動産業者も同じです。win-winな関係性を築ける業者とタッグを組むことが大切です。

私は、様々な経験や人脈から良心的な業者のみを選定できたので、こういった割高物件というのにはまず当たらなくなりました。

優秀な業者は入り口も出口も考えてくれますからね。

このように、「資産価値が下がりにくい、または上がる可能性がある」のは都内・主要都市のワンルームマンション投資だけと言っても過言ではありません。

例え月1万円程度の手出しがあったとしても、レバレッジを利かして大きな資産を手に入れることができるのです。

成功するワンルームマンションを購入するための2つの確認ポイント!

ここまででなんとなく、良い物件の基準はイメージができていると思います。

それは「都内or主要都市、駅近」は最低条件です。

そしてその良い物件を適正な価格で紹介してくれ、出口まで見据えてパートナーを組める「不動産業者」が必要となります。

それぞれ詳しくお伝えしていきます。

以下は私の持っている(持っていた)物件事例です。

ワンルームマンションは場所が命!主要都市・駅近は必須条件!

- 2010年購入 駒澤大学駅 徒歩10分 22㎡ 家賃9.4万円(⇒2020年売却 利益780万)

- 2010年購入 門前仲町駅 徒歩8分 24㎡ 家賃9.3万円(⇒2020年売却 利益930万)

- 2010年購入 森下駅 徒歩7分 26㎡ 家賃9.5万円(⇒2020年売却 利益890万)

- 2011年購入 大森海岸駅 徒歩7分 22㎡ 家賃9.0万円

- 2012年購入 八丁堀駅 徒歩5分 25㎡ 家賃9.0万円

- 2012年購入 渋谷駅 徒歩5分 20㎡ 家賃10.7万円

- 2012年購入 高輪ゲートウェイ駅 徒歩6分 21㎡ 家賃9.2万円

- 2014年購入 五反田駅 徒歩6分 22㎡ 家賃9.64万円

- 2014年購入 川崎駅 徒歩8分 20㎡ 家賃8.65万円

- 2014年購入 栄町駅 徒歩7分 24㎡ 家賃6.9万円(⇒2022年売却 利益450万)

- 2016年購入 長堀駅 徒歩4分 24㎡ 家賃7.2万円

- 2016年購入 恵比寿駅 徒歩8分 26㎡ 家賃10.7万円(⇒2023年売却 利益1310万)

- 2017年購入 伊勢佐木長者町駅 徒歩3分 20㎡ 家賃8.05万円

- 2017年購入 立川駅 徒歩5分 20㎡ 家賃7.75万円

- 2017年購入 笹塚駅 徒歩4分 21㎡ 家賃8.9万円

- 2017年購入 名古屋駅 徒歩8分 33㎡ 家賃9.7万円

- 2017年購入 桜木町駅 徒歩4分 21㎡ 家賃8.55万円

- 2017年購入 馬車道町駅 徒歩3分 20㎡ 家賃8.5万円

- 2017年購入 練馬駅 徒歩4分 26㎡ 家賃8.5万円

これらの物件選びのポイントは、駅まで徒歩10分以内(できれば7~8分以内)を目安にしています。なぜかと言うと、駅近にある物件は、土地の簿価の下落が少なく、入居者が優良な傾向があるからです。駅近に住む入居者は通勤や通学が主な理由ですので、サラリーマンの場合は収入源が安定していることが多く、学生の場合は親の仕送りで払っている可能性が高く、安定しています。

逆に、駅から遠い物件に住む入居者を考えてみましょう。

駅から遠い場所に住む主な理由は、家賃を下げるためです。若干乱暴な言葉遣いですが入居者の質というのは駅から離れるほど低くなります。そうなると家賃滞納のリスクが高まることはもちろん、騒音、住民トラブル、設備の破損など、色々なリスクが高くなります。

こういった理由から、ワンルームマンション投資は「駅近」がおすすめなのです。

優良物件を提案し、出口戦略まで考えてくれる業者を見つける!!

そして、良い物件を見つけるために、信頼できる不動産業者を見つけることも大切です。

不動産投資の成功の秘訣は、「良い物件を購入すること」です。しかし、良い物件を見つける作業は非常に時間と労力を必要とします。特にサラリーマンは本業があるため併行して見つける作業をすることは困難を極めます。

したがって、信頼できる不動産業者を見つけることが非常に重要です。大手の不動産会社は、一般的に高い手数料を取る代わりに、物件の管理や税務サポートなどの充実したサービスを提供しています。これらの会社と提携することで、ほとんど手間をかけずに不動産投資を行うことができます。ただし、高い手数料や物件価格のプレミアムが発生することもあります。

一方で、中小の不動産業者は大手と比べてサポートが限られていますが、担当者が変わることが少なく、個別のアフターサポートや長期的なパートナーシップを築くことができます。

ワンルームマンション投資は、物件ごとに異なる条件があります。そのため、一つ一つの物件に合わせたサポートやアドバイスを提供してくれる不動産業者が必要です。

どちらの選択肢を採るかは、自身の投資スタイルやニーズに合ったものを選ぶべきです。成功への鍵は、良い物件を見つけ、信頼できる不動産業者と連携することにかかっています。

私の最初から優良な物件を買えたわけではありません。様々な経験から今に至ります。

優良物件を提案し、出口戦略まで考えてくれる業者はどうやって見つければいいの?

ワンルームマンション投資の特徴やメリットを理解してもらえましたでしょうか?ただ、このメリットが全て活きるのは「良い物件を買った人」のみです。

そして、その「良い物件」を紹介してくれるのは不動産会社ですが、良い業者を見極めるのは至難の業です。

この章ではではどうやって「良い不動産会社」を見つけることができるのか?についてお伝えします。

初めましての人(一見さん)には優良物件は出てこない理由とは?

ここでまた質問なのですが「良い物件」を買うにはどちらの営業マンにお願いするのが良いでしょうか?

| X:Googleで検索して見つけた物件を扱っている不動産会社の営業マンX

Y:良い物件を買い続けてきた友人が懇意にしている不動産会社の営業マンY |

言わずもがな、営業マンYからの紹介物件の方が「良い物件」である確率は非常に高いですね。

もちろん営業マンXも良い物件を紹介してくれるかもしれませんが、実績が分かりません。

そしてそもそも、Xのような新規の問い合わせの場合、新人が担当になりやすい傾向があります。なので、担当者が知識不足だったり、すぐに辞めてしまう可能性があります。

また、Xの場合は物件もGoogleで探してきたものですよね?ただ、残念ながらインターネットに載っている物件は「おとり物件」か「売れ残り」です。

良い物件はネットに出る前に内々で決まりますから…。

そのため、インターネットからの問い合わせで、初心者だと見抜かれた場合、おとり物件から売れ残り物件に誘導され、そちらを売りつけられることもあります。

一方で、営業マンYであればまず友人の実績があります。そして、優秀な成績の物件を提案していたのであれば経験値や知識はもちろん、役職が付いていていれば腰を据えて長く働いてくれるでしょう。

また、紹介される物件についても、表に出る前に決まるような良い物件を紹介してもらえる可能性も高いですね。

優良物件は小さな会社が情報を握っている!!

このブログを読んでいる大半の方が「不動産屋」を利用したことがあると思います。自宅を購入したり、賃貸を探したり、なんでもいいです。

その場合、なんとなく大手の不動産屋に行くことが多いのではないでしょうか?大きい会社ほど情報があるイメージが強いと思います。

ただ、不動産の情報というのは実は平等で、不動産業者や担当の人脈が全てです(あくまで表に出てくる情報に限りますが)。会社の規模にかかわらず、ここからの情報収集が全てなのです。

ここでまた考えてほしいことがあります。営業が情報を得たときに、大手と小さな会社だとどちらの方がより早くお客である自分に情報が下りると思いますか?

大手の会社だと、上司に確認を取ったり社内的な手続きがあったりと、少しタイムラグが発生します。また、大口の顧客に優先されることもあるでしょう。

一方で、小さな会社(例えば1人社長や担当者に力がある)であれば自分で判断し、すぐにお客様に情報が出せますよね。これがまさに内々で決まるケースですね。

また、価格についても大手と小さい会社を比較して考えてみましょう。

例えば、大手(トヨタのディーラー)で車を買おうとしたとき、適正価格より値引きをするのが大変だと思います。

というのも大手=上場している場合、株主がいるので適正な価格にせざるを得ません。また、会社が大きい分、広告費や人件費がかかることも容易に想像できると思います。上場企業は物件オーナーのためではなく、株主のために仕事をしているので当然です。

一方、小さな会社(上司や株主に逆らえる担当も可)は広告費や人件費も最小限、車の販売価格も大いに交渉余地がありますよね。

こういったことからも、値引き交渉の余地があるのは実は大手ではなく、小さな会社(力のある担当者)だったりします。

そのため、ワンルームマンション投資を成功させるためには小さな会社から購入するのが短期間で成功するポイントだと言えます。

投資マニアさわは「オタク気質」な不動産業者から買っています!!

なんとなくお気づきだと思いますが、私は小さな利益で頑張ってくれる不動産屋から物件を購入しています。

先ほどお伝えした大手特有の問題も、小さな不動産屋でしたら担当替えも転勤の心配もありません。

また、社長が担当だったら、会社を畳まない限り一生の付き合いができると言えます。

不動産オタクと言ったら怒られそうですが、職人気質だけど、お客様思いで、無駄な経費を使っていない会社から紹介される物件は、まず失敗がないです。

投資マニアさわがワンルームマンション投資を積極的に取り組む理由!

ついつい熱く語ってしまって、かなり長い記事になってしまいました。

私が積極的に取り組んでいるワンルームマンション投資は、リスクが低い上にリターンが非常に高い投資です。実際に売却益は最高1310万円も出ていますしね。これは、優良な業者から適切な物件を紹介してもらい、戦略的に投資を進めることができたからこそです。

もし、職を失ったとしても、賃貸収入があるため生計に困ることはありません

金融市場が不安定であっても、ワンルームマンションの賃貸収入は安定しています。

将来のために資産を蓄え、家族に財産を残すことも可能です。

あなたが今始めようとしている投資はこれくらいのことが断言できる投資ですか?

NISA・iDecoなどの積立投資で推奨されるS&P500は、GAFAが成熟し、各国のIT規制が強化され、アメリカの高金利が続く今、これからも同じように成長するのでしょうか。

株価は期待値で価格が決まるため弾ける時は一瞬ですが、不動産投資は実需に基づいているので、底堅い投資と言えます。

また、物価が上がり、手取り給料がどんどん下がっている今こそ、レバレッジを効かせた不動産投資の魅力が再認識されているとも言えます。

不動産投資という守りの投資があるからこそ、積極的な攻めの投資ができるようになります。これは、安心して攻めの投資を行うために、守りの投資を持っているからこそ可能なのです。守りと攻めを組み合わせることで、資産は着実に成長し、将来への不安を取り除くことができます。

私の経験を元にした情報が皆さんの資産運用に役立てば幸いです。このブログでは私の成功体験を共有し、皆さんの資産運用の成功に寄与できればと願っています。